港资珠宝:塑造年轻品牌 拥抱新生代

行业概况。香港市场容量 853 亿港元,品牌进化成熟,行业集中度较高,市场红利正在消退。大陆市场规模 5800 亿元,居民消费意愿强烈,但消费能力受限。从品类上,我国黄金消费文化深厚,但 Z 世代的情感联系较弱;钻石在婚嫁市场渗透率有提升空间,悦己等新消费场景兴起,钻石镶嵌市场有更大开拓空间。

国内品牌商的产品辨识度普遍不高,珠宝商现阶段最有效的竞争手段仍是渠道和营销宣传。得渠道者初具护城河,但整体集中度仍然不高,周大福市占率约 8%, 老凤祥和周大生紧随其后,CR3 占比 20%,品牌打造任务任重道远。近年来,低线城市成为越来越多珠宝品牌的发力点。往下的消费群体基数更大,需求更刚性, 周大福、周大生等高端龙头利用品牌优势实现对当地杂牌的降维打击。

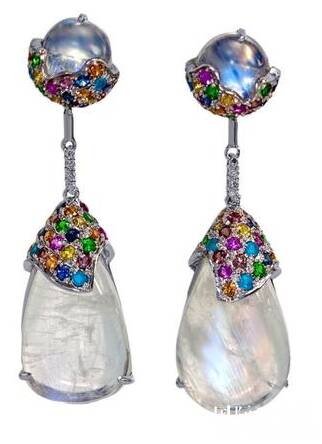

立足长期,我们认为,珠宝商间的竞争不在展店速度,而是精细化经营管理和品牌塑造。(1)精细化经营管理,加强对供应链和终端销售的掌控,维护品牌良好形象是第一要务。周生生全部店铺均为直营,周大福和六福对加盟商的选拔、监督和监控十分谨慎,渠道管控能力出色。(2)精耕品牌。珠宝品牌的形象老化是业内通病,得新生代消费者得天下,三大港资品牌率先策略性推出更年轻时尚、更有设计感的年轻品牌线,吸引新生代消费群体。我们看好港资珠宝品牌的发展远景。

公共卫生事件等短期变量对行业的潜在影响。以 03 年"非典"作为案例进行回顾分析,高端可选消费品受冲击严重,香港更甚; "非典"平息后,行业需求报复性反弹。 股价经历一轮杀跌,但立足长期均走出了长牛行情。核心因素仍是基本面的强力支撑,2003 年正处于珠宝行业黄金十年的起点。

投资建议。目前港资珠宝公司的估值均处于历史中位数以下水平,经营环境环比有望改善。结合业绩增长的确定性和估值,我们更看好发展多品牌策略、渠道管控能力出色,并加速渠道下沉的周大福(1929.HK)。另外,六福集团(0590.HK) 定位大众市场,有望打开低线城市的消费红利,但相较而言,六福在港澳地区的收入及利润贡献占比最大,受香港市场环境的冲击也更大,周生生(0116.HK)核心竞争力在于品质和品牌,终端渠道管控能力强,经营业绩相对稳健,投资价值大。

--周大福行业地位稳固。(1)公司正加速下沉至三四线及以下城市,分享低线城市消费红利。(2)打造多品牌战略:孵化出 Soinlove、Monologue 等年轻子品牌,从产品设计、店面形象上避免了原品牌形象老化;JEWELRIA、ARTRIUM 高端化;多品牌迎合不同年龄、不同层次、不同消费理念人群,锁定多类目标群体。

--六福产品价格亲民,渠道下沉将有效迎合当地消费者,公司计划未来 3 年内净开店不少于 150 间/年。六福也启动了 Goldstyle 和 Dear Q 品牌,迎合年轻群体。

--周生生以质取胜,珠宝设计有较鲜明的辨识度,品牌系列推陈出新。